- 企业

- 供应

- 求购

- 资讯

一、2023年水泥行业净利润预计在400亿以内,同比降幅或超4成

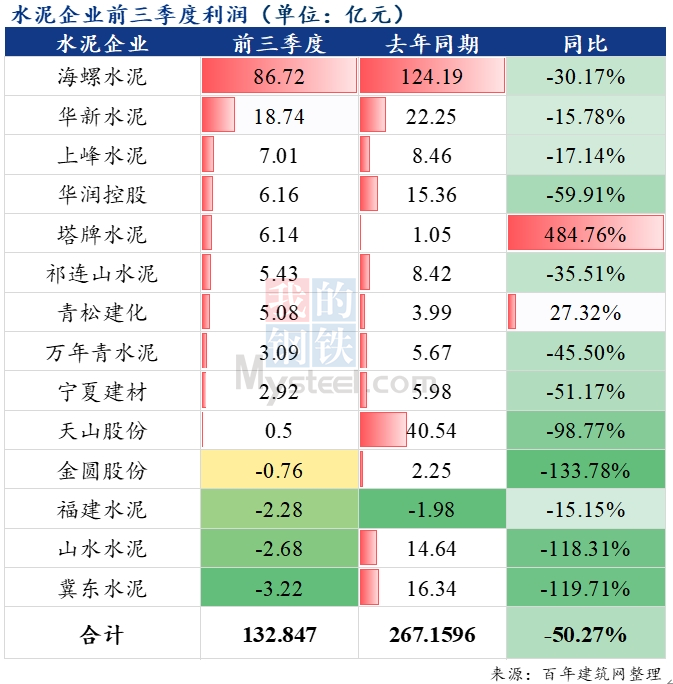

近日,14家大型水泥集团陆续对外披露了前三季度的财务报表,其中85.71%的企业均出现不同程度的亏损。

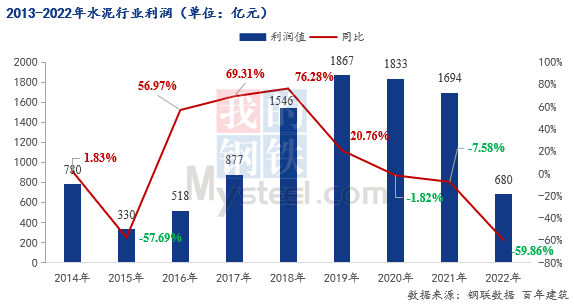

回顾近年来水泥企业利润情况:在房地产需求下行的压力下,2022年水泥行业利润出现断崖式下降,全年净利润为680亿元,同比降幅近6成。而根据2023年前三季度利润同比下降50%预测:2023年全年行业利润在400亿以内!同比降幅或超过4成。

连续两年利润降幅如此之大,且今年部分水泥企业甚至出现亏损。影响利润的因素有很多,其中量、价、成本是三大关键。

二、水泥利润下降的原因是:销量下降、价格触底、边际成本增加

2.1、水泥销量下降:房地产需求下行导致建材消费量持续走弱

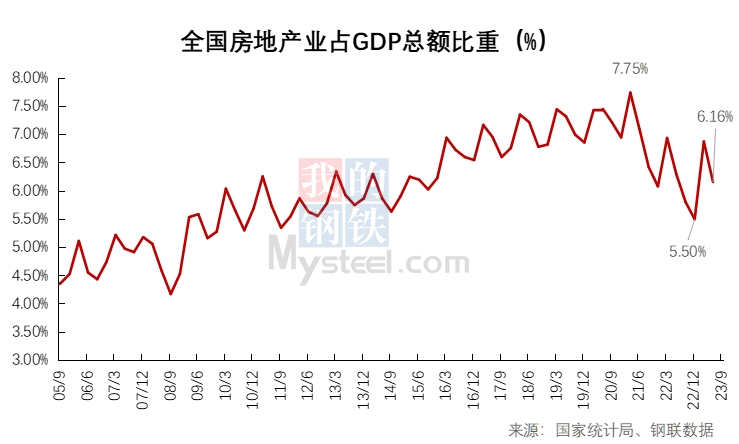

2.1.1、宏观背景:地产粗放发展的高增长时代告一段落

近20年房地产对GDP的贡献持续攀升,带动建材消费高速发展。但随着房开企业不同渠道资金来源收紧、购地积极性下降、地产新订单和续建占比双双走弱,2021年-2023年房地产贡献占比大幅下降。今年1-10月全国房地产开发投资、施工面积、新开工同比下降9.3%、7.3%、23.2%;商品房销售面积也同比下降7.8%。房地产数据仍在走低,建材消费持续下降。

2.1.2、水泥消费:全国建材需求明显收缩且预期减弱

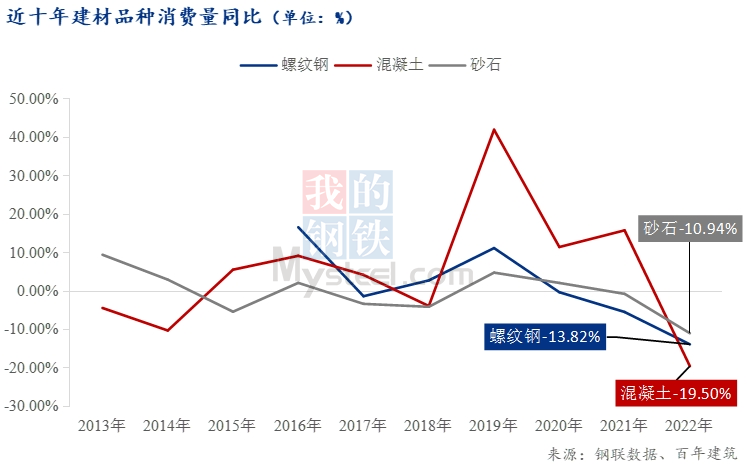

(1)2022年建材消费量同比降幅均为2位数

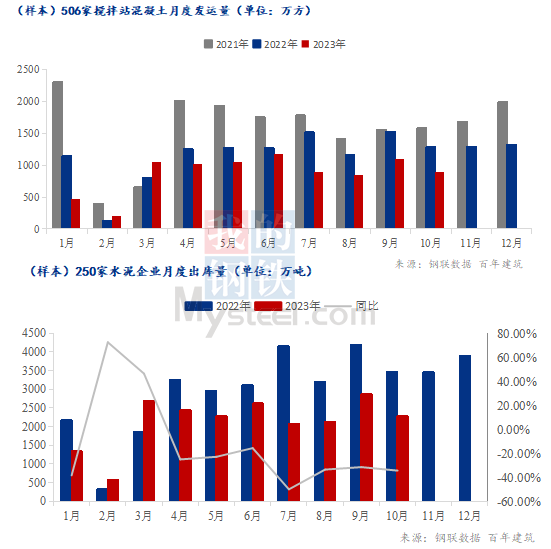

众所周知,房地产下来带了建材需求空缺。通过以下几组建材品种消费量数据同比变化,我们不难看出:2022年消费量同比降幅均为两位数,尤其是和房地产高度相关的商品混凝土同比降幅近2成。基本能够直观的感受到需求空缺“有多大”。搅拌站企业经常对百年建筑调研团队反馈较多的一个就是:没项目!

(2)2023年水泥及下游品种消费指标整体疲软

搅拌站作为水泥的最大下游群体,没项目就表示没方量,也就意味着该部分水泥流向受阻。今年水泥及下游品种消费指标继续疲软,根据百年建筑消费量调研指标数据显示:2023年1-10月506家搅拌站发运量累计同比减少23.45%,250家水泥企业出库量同比减少25.77%。由于1-10月份,基础设施投资同比增长5.9%,总体保持相对平稳的增长状态。需求下滑的焦点仍集中在房地产上。

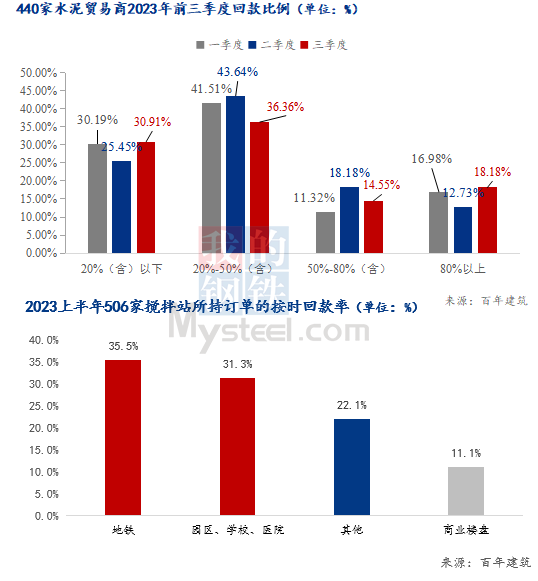

(3)中游流动性下降,建材消费预期减弱

中游流动性是反应当前及未来的建材消费的一大指标。据百年建筑调研:第三季度440家水泥贸易量同比下降32.51%,较二季度同比差值扩大10.47个百分点。当然贸易量同比下降的根本原因是新开工减少,回款不佳也是一大重要因素。数据显示超6成的水泥贸易商回款不足50%,混凝土企业半年度按时回款率均低于四成。因此今年现金单业务增多,贸易商及搅拌站风控等级提高。谨慎接单利于企业资金安全,但在某种程度上不便于项目开展,影响未来的消费预期。

2.2、水泥价格:去库矛盾严峻,价格跌至年内新低

2.2.1、水泥供给与库存:减量效果有限,去库矛盾严峻

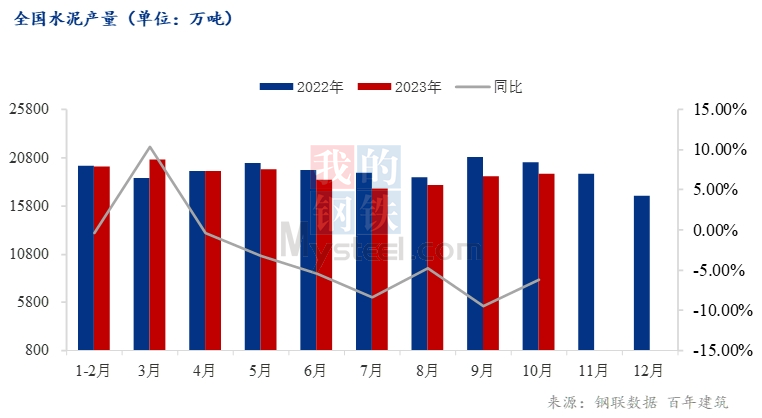

(1)水泥供给:缓慢下降,高位震荡

2009年以来,随着我国固定资产投资逐渐增加,水泥产能及产量也逐年提升,直至2014年到达峰值近24.9亿吨。2015-2022年即使出现下降,但仍在高位震荡运行。据最新数据:2023年1-10月全国水泥产量同比下降1.1%。接前文所述,1-10月水泥出库量降幅在25%左右,若供应呈现缓慢地、被动地下降,则会使得企业产生较大的库存压力。

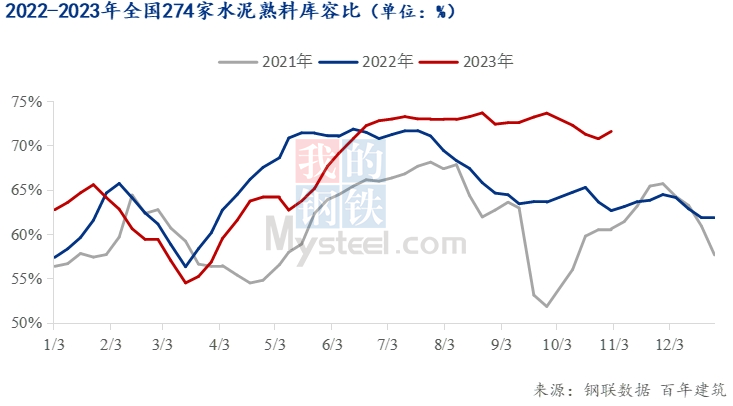

(2)水泥库存:供大于需,压力上升

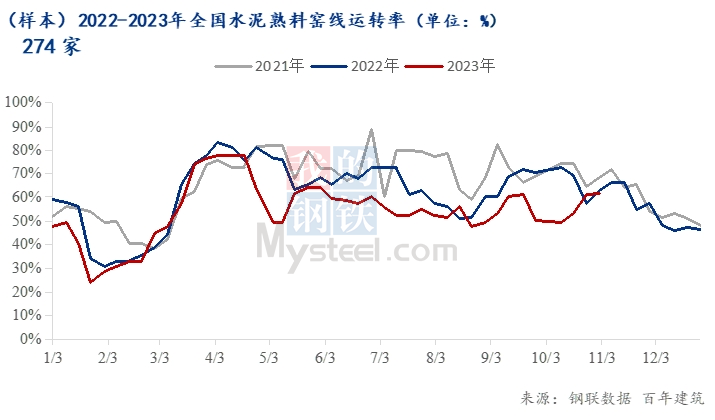

1-10月全国274家水泥企业熟料库容比为65.47%,同比上升9.82个百分点。面对去库矛盾,水泥企业积极应对,如主动停窑、延长停窑时间、提前停窑、甚至长期“开一停一”等。从全年的库位水平来看,整体降库效果不理想,水泥厂不得不降价走量。

2.2.2、水泥价格:跌至新低

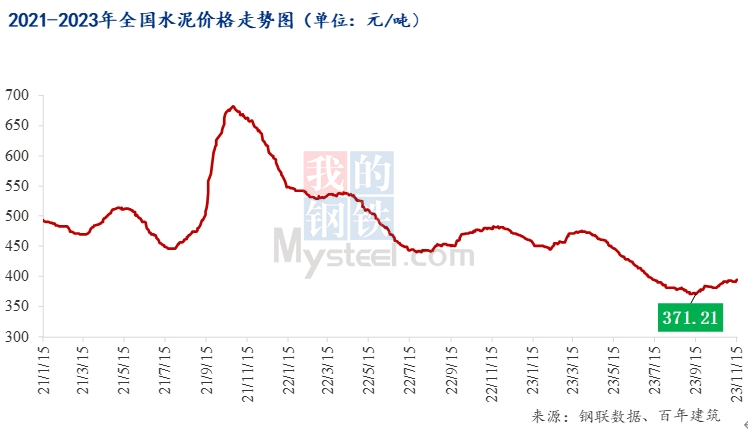

从全国水泥价格走势来看:峰值出现在21年,之后均价下移,23年9月价格已跌至年内最低点。今年水泥价格特点为跌幅大、持续时间长。

2.2.3、水泥成本:边际成本有所增加

据悉,尽管今年原燃料成本同比下降,为水泥价格留出下跌空间。但隐形成本却在增加,据百年建筑数据:1-10月平均窑线运转率为54.08%,同比下降8个百分点。表明今年水泥企业开窑时间少于去年,甚至有一部分企业在2023年全年中有一大半的时间都在停窑。产能无法正常发挥,边际成本有所增加。

总结:房地产需求下行导致建材消费持续走弱,而短期内水泥供给仍在高位震荡运行,导致水泥企业去库矛盾严峻。由于产能难以平衡发挥,引发边际成本增加,水泥价格年内新低后,因此水泥企业利润同比下降。当然面对挑战,各企业纷纷通过整合、转型、升级,为企业寻求追求新的利润增长点。

评论区