- 企业

- 供应

- 求购

- 资讯

2023年,在水泥价格持续探底和原燃材料成本高位运行的双向挤压下,水泥企业效益大幅下滑,同业竞争加剧,整体陷入近十年来最低谷。

山水水泥预计,2024年将依旧是极为困难的一年,水泥市场需求不足和产能总量处于高位,供需关系边际明显改善的可能性不大,阶段性的价格竞争不可避免。

2024年水泥行业走势如何?将面临哪些挑战与变数?理性看待当前形势,做好准备,将助力我们从逆境中找到更多的可能性。

供给:新增产能不断投放 错峰生产影响渐弱 市场争夺战愈演愈烈

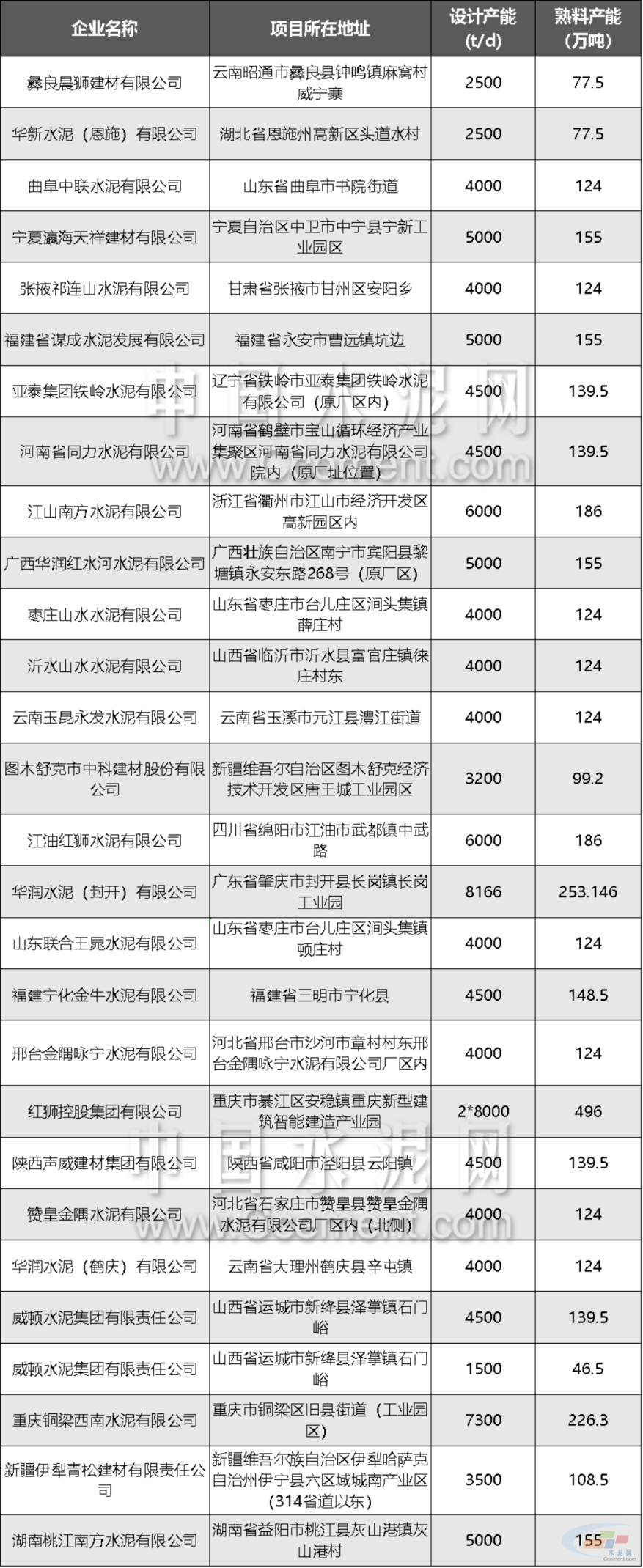

计划将有28条线投产

据中国水泥网水泥大数据研究院追踪,2024年,计划有28条、产能超4000万吨熟料线投产(再加上一些本该2023年投产的线,实际计划投产更多)。西南地区的重庆、云南,中南地区的湖南、广东,以及华东地区的福建等地均有2-4条线投产。

不过鉴于2024年行业压力依然较大,预计新投产能释放进度仍将不及预期,尽管如此,需求下行期供需矛盾凸显,产能过剩问题仍然较为严重。

错峰生产影响渐弱

2024年,全国各地错峰停窑天数继续增加。以河北为例,河北要求:2023年11月1日至2024年10月31日,冀东北区域行业自律自救错峰生产200天;冀中南区域行业自律自救错峰生产190天。

相比之下,河北2022-2023年错峰生产时间仅仅150天,其中采暖季120天,非采暖季30天。

错峰生产天数增加的同时,效果却在下降。2023年,即便全国各省份不同程度加大错峰生产力度,部分省份甚至几乎是每月一停,但水泥价格依旧低位运行,全行业利润300多亿。

从中国水泥网近期调研结果来看,不少业内企业对2024年错峰生产效果依旧持悲观态度,错峰生产效果减弱也将直接导致2024年行业态势难以提振。

市场争夺战愈演愈烈

开年以来,不少水泥企业明确提出将以抢占市场份额、稳定市场地位为主要目标,通过优化资源配置、提升产品质量、拓宽销售渠道等方式,在竞争环境中稳固自身的行业地位。

华润建材科技提出,2024年将以“抢份额、守底线、优结构、提地位”市场策略为核心,提升行业地位。

新天山水泥提出,针对2024年要加强市场建设,深化与大型建筑企业战略合作,加强渠道管理,加快推进电商业务,加强水泥、商混骨料专业协作,稳定市场份额。

海螺水泥提出,市场份额是企业可持续发展的基础。接下来,海螺将坚持“份额是基础,盈利是目的”的思路,维持合理的市场份额,努力提升经营效益。

冀东水泥提出,面对水泥需求下滑的风险,在稳定市场渠道和优质客户群体的基础上,坚持合规经营,争取市场份额稳中有升。

需求:基建拉动有限 房地产市场仍处于调整转型中

基建拉动有限

去年中央财政决定增发1万亿元国债,给低迷的水泥市场情绪注入一剂强心剂。今年一季度,全国各地基建项目抓紧时间开工建设。北京、上海、广东、江苏、浙江、重庆等多地对外公布了2024年重点基建项目清单,涉及传统基建和新基建多个领域,一定程度上拉动水泥需求回暖。

然而,2024年基建投资也将面临一些堵点,特别是业内传言有12个重债省市被要求严格控制债务增量和新增投资。这12个省份推迟或暂停部分基建,可能会对水泥需求带来巨大打击。

特别是对于广西、贵州等水泥产能大省而言,2024年形势将严峻非常。

房地产市场仍处于调整转型中

2023年以来,各地区各部门因城施策,优化房地产调控,推动降低房贷成本,积极推进保交楼工作,这些政策的实施,对促进房地产市场的平稳健康发展发挥了积极作用。

今年前两个月,全国房地产开发投资11842亿元,同比下降9.0%;房地产开发企业房屋施工面积666902万平方米,同比下降11.0%;房屋新开工面积9429万平方米,下降29.7%;新建商品房销售面积11369万平方米,同比下降20.5%。

总得来看,房地产市场目前仍然还是处于调整转型中,难以对水泥需求形成有力支撑。

2024年,蛋糕越来越少,享用蛋糕的人越来越多,需求下行背景下行业过剩矛盾将更趋尖锐。目前水泥价格已经到了相对低位,不少企业亏损运营,利润难言乐观。展望今年,在产能严重过剩掣肘下水泥价格上涨空间可能有限,叠加2023年水泥均价相对偏高,预计2024年全年水泥价格均价重心仍将下移。

湖北宜昌一水泥企业负责人在近期一次调研中向中国水泥网反馈:“再不降价,窑都开不起来,库满的。”市场疲软,竞争激烈,开年即决战,价格似乎已到“降无可降”却“不得不降”的地步。

“环境变化时能够生存下来的物种,不是那些最强大的,也不是那些最聪明的,而是那些能够对环境变化作出快速反应的”。面对激烈的市场竞争,竞争力强及能对外部环境作出快速反应的企业,才能赢得未来。

无论是大企业,还是中小企业都应认真思考,企业该如何在这个“行业寒冬”中获得生存发展空间,谋得一条属于自己的出路。

评论区