- 企业

- 供应

- 求购

- 资讯

1、2018年预计需求仍将稳定

玻璃的下游需求主要包括房地产、汽车、太阳能家电等以及部分用于出口,其中房地产市场的需求占比很大达到75%左右,所以房地产市场的景气程度将直接决定着玻璃需求端的变化。

房地产开发对于玻璃的需求一般发生在新建房阶段即房地产开工阶段。因此,房地产新开工情况直接决定着对玻璃的需求。我们认为几个因素决定2018年房地产开工不会差:一方面本轮地产周期库存去化较好(无论是相对库存还是库存),而从2017年下半年开始,土地成交面积增速开始反超销售面积增速,出现补库存先兆。另一方面,房地产行业集中度快速提升,大开发商占比迅速提升,大开发商投资和开工的波动率相对较小,也有利于行业的稳定。

住宅库存和去化周期

土地购置面积和商品房销售面积同比增速

2、进入密集冷修周期叠加环保升级,供给总量有望继续收缩

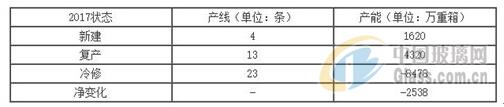

截止到目前,全国浮法玻璃生产线362条,产能12.95亿重箱;其中在产生产线231条,产能9.06亿重箱,停产和冷修生产线131条,产能3.89亿重箱。今年以来新建生产线4条,增加年生产能力1620万重箱,冷修复产生产线13条,恢复年生产能力4320万重箱;冷修停产生产线23条,减少年生产能力8478万重箱;全年净减少2538万重箱(没有考虑时间权重)。

2017年为行业景气较好的一年,玻璃的价格始终维持高位,冷修的产能却较2016年冷修产能增加了179%,主要原因在于玻璃炉窑寿命到期,必须进行冷修。今年冷修的产线中,2010年及2010以前投产的产线占比约66%。

2017年玻璃生产线情况表

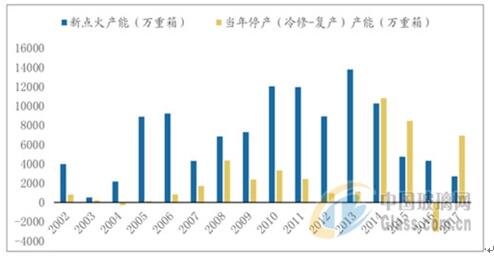

2002-2017年,每年新点火产能和每年净停产产能(冷修-复产)

2012-2017年每年冷修产能

展望2018年,预计新增和复产的产能不多,同时由于大量的产线寿命到期,有望进入密集冷修期。

2018年为窑炉寿命到期高峰年,目前寿命大于6年的炉窑共34条。这些寿命大于6年的熔窑的生产线大部分将进入密集冷修周期,未来自然的冷修周期会带来供给的收缩。34条产线中,2008年投产的生产线尚未冷修的还有2条,2009年点火投产的生产线目前尚未冷修的还有13条,2010年投产的生产线尚未冷修的还有19条。我们认为至少2009年前投产的15条产线进行冷修的概率较大,合计约5719万重箱,剩余2010年点火的产线产能合计约7365万重箱,也有一定概率进行冷修。

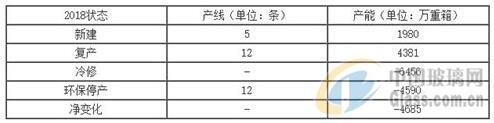

根据数据显示,2018年行业将新建投产生产线5条,新增产能1980万重箱,冷修复产生产线大约12条,新增复产产能大约4381万重箱。此外,假设2009年以前点火产线全部冷修,2010年点火产线10%进行冷修,则合计明年将冷修减少产能大约6456万重箱。此外,考虑到2017年年末沙河第1批停产的9条线和第二批撤销排序许可证的3条线(目前状态为停止投料,2018年停产是大概率事件)影响的是2018年的供给,边际供给再减少4590万重箱。综合以上,我们预计2018年玻璃产能边际减少4685万重箱。

总体来看,2018年产量减少、供给收紧是大概率事件。以上测算暂未考虑全国范围内因未核发排污许可证而被迫停产的情景,考虑到环保升级、监管加严,后续仍将存在超预期可能。

预计2018年玻璃生产线情况表

评论区