- 企业

- 供应

- 求购

- 资讯

玻璃盖板,市场容量及增长驱动力

手机盖板分为前盖板和后背板,其市场容量及未来增长的驱动力,主要取决于下游智能手机的需求情况及发展趋势,这里从量和价两方面来看。

我们先来看一下量的情况:

1)前盖板

前盖板,即手机屏幕外层的玻璃保护层,其主要作用是用来保护终端屏幕中的显示屏幕和触控模组,其需求量与智能手机出货量一致。

根据IDC公布的数据,2019年全球智能手机出货量为13.71亿部,2020年受卫生事件影响,预计出货量降至12亿部左右。

根据我们此前的研究,在5G换机需求的驱动下,全球智能手机需求将重返增长,预计到2023年,全球智能手机出货量将上升至14.8亿部,年复合增速为2.09%。

此后,考虑到全球智能手机渗透率趋于饱和、换机周期延长,增量空间有限,因此我们假设此后出货量维持2023年不变。

综上,我们假设盖板的销量与全球智能手机保持一致,从2019年的13.71亿片上升至2023年14.8亿片,随后保持一致。

这样看来,智能手机玻璃盖板长期增长逻辑其实并不够强,那是不是就意味着玻璃盖板行业市场规模见顶了呢?我们还需要看看玻璃背板的情况。

2)背板

由于手机背板不受限于屏幕视觉效果影响,而更注重握持手感及防护性能,因此,根据各种材质的特点,各品牌会做出各种不同的选择。

目前,手机背板的材料主要包括:塑料、陶瓷、金属、玻璃等。

塑料——成本低(20-30元),可塑性好,无电磁屏蔽。不过,由于美观度较差,目前仅在低端机型中使用,渗透率在38%左右;

陶瓷——硬度较高,抗刮花、颜值高,不过由于加工难度大,良率低,因而成本高昂(100-300元),目前仅作为少数高端机型的差异化创新选择,渗透率仅为1%左右;

金属——虽然其美观度较好,成本低(35-200元),且耐磨,曾经是主流的背板材料,渗透率一度达到75%。不过,由于其具有电磁屏蔽的缺陷,导致无法兼容无线充电功能。而根据我们此前的研究,未来无线充电将成为智能手机的主流配置,因此其渗透率不断减少,目前仅为5%左右。

玻璃——相比于上述几种材质,其具有足够的耐磨性、可塑性和强度,性价比高(25-110元),并可支持无线充电,已经成为中高端手机的背板材料的主流选择,渗透率在56%左右。并且,随着工艺逐渐成熟,其成本也将随之降低,进一步抢占低端机型市场,渗透率将进一步提升。

图:手机背板材料渗透率 来源:国盛证券

不过,由于消费电子产品市场需求变化较快,未来技术路线的变化也存在不确定性。因此,我们将玻璃背板渗透率分为乐观和保守两种情况进行假设:

乐观情景——玻璃背板渗透率持续提升,预计到2024年,玻璃背板渗透率逐渐达到金属背板曾经的峰值渗透率水平75%,随后保持不变。

保守情景——陶瓷背板由于良率提升,成本下降,抢占一部分市场份额,预计到2029年玻璃盖板渗透率维持目前56%的水平不变。

综上,根据全球智能手机出货量、玻璃背板渗透率,我们可以大致测算出乐观情况下,未来十年玻璃背板出货量将从7.68亿片增长到11.25亿片,年复合增速为3.8%。

玻璃盖板,产业链

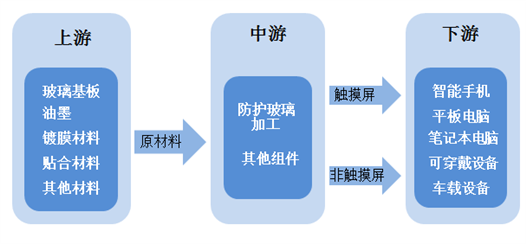

玻璃盖板产业链处于产业链中游,属于资本和技术密集型行业,具体来看:

上游——上游行业主要为玻璃基板、油墨、抛光材料、镀膜材料、贴合材料等原材料及加工设备的生产和供应行业,代表公司有美国康宁(毛利率35.08%)、旭硝子(毛利率26.53%)、日本电气硝子(毛利率21.22%)、彩虹股份(毛利率-13.03%)等。

中游——主要包括智能终端外观防护零部件的研发、生产和销售,代表公司主要有蓝思科技(毛利率25.21%)、伯恩光学(未上市)、星星科技(毛利率16.08%)、合力泰(毛利率17.11%)、欧菲光(毛利率9.87%)等。

下游——下游应用较为广泛,包括智能手机、平板电脑、笔记本电脑、可穿戴设备、车载设备等,代表公司有苹果(毛利率37.82%)、三星(毛利率36.09%)、华为(毛利率37.6%)、特斯拉(毛利率16.56%)等。

图:产业链关系 来源:塔坚研究

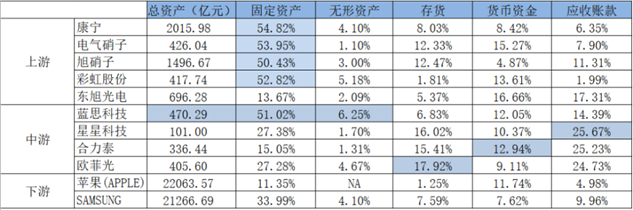

从产业链上下游公司的资产结构来看,上游玻璃基板供应商属于典型的重资产行业,因而资产规模较大,固定资产占总资产比重较高。

下游终端设备厂商集中度高,且话语权强,因此,中游厂商的应收账款占总资产的比重普遍较高。

图:资产负债表结构 来源:塔坚研究

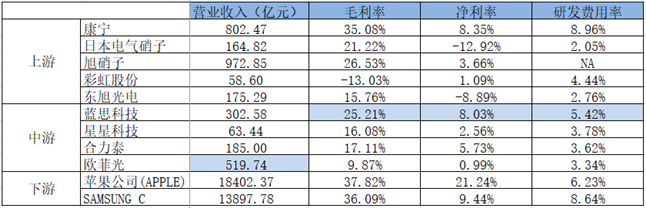

从利润表上来看,中游玻璃制造厂商毛利低于上游原材料和下游终端品牌客户;就中游厂商来说,蓝思科技相比同行毛利率较高,主要是因为其主营业务集中,产能规模较大,规模效应明显,且高端产品较多,导致其毛利率较高。

图:利润表结构 来源:塔坚研究

图:同行业几家毛利率(单位:%) 来源:塔坚研究

玻璃盖板,价格

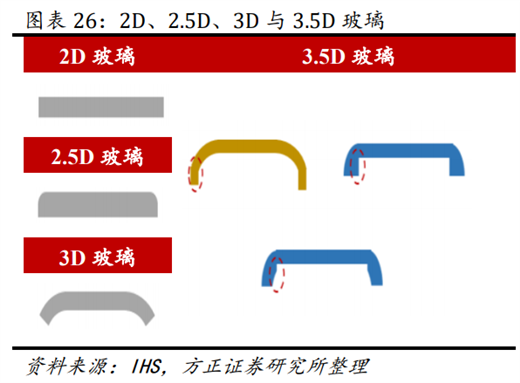

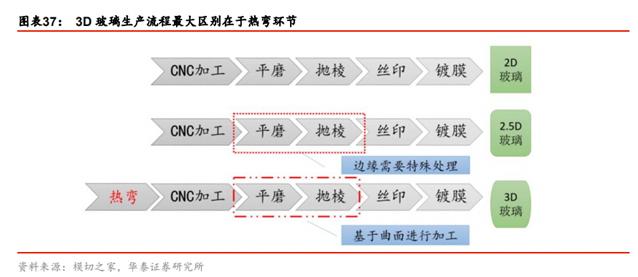

玻璃盖板根据加工工艺不同又可以分为2D、2.5D、3D以及3.5D玻璃,其价格也逐级上升。

图:玻璃 来源:方正证券

2D玻璃——即我们所熟悉的平面玻璃,表面没有任何的弯曲弧度,目前已很少使用;

2.5D玻璃——是在2D玻璃基础上对玻璃边缘进行一定的弧度处理,使手机屏幕呈现一种“盈而不溢”的视觉效果。

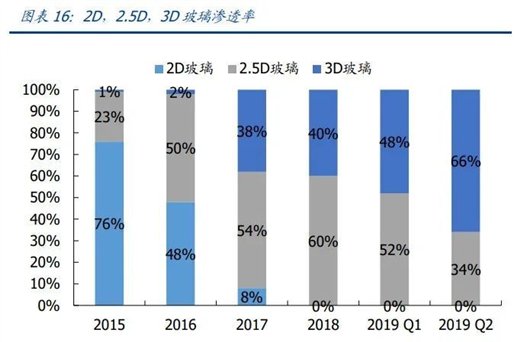

由于技术相对成熟,良率在80%以上,成本为25元左右,是目前主流玻璃之一,主要为苹果系列手机采用,2019年二季度渗透率为34%;

3D玻璃——无论是玻璃中间还是边缘均采用了弯曲设计,弧形边缘可以带来更出色的触控手感。

不过,由于目前工艺尚不成熟,良率仅为55%-80%,单价在70元以上。由于其能够让柔性OLED屏视觉效果更好,因此,随着“3D玻璃+柔性OLED屏”组合的普及,加之,工艺成熟带来的价格下降,预测目标价格将降至30-40元,3D玻璃的渗透率将显著增加(目前渗透率为66%)。目前,主要为华为P30等高端机型采用。

图:3D玻璃生产工艺流程

此外,为了追求更出色的触控体验,部分机型开始尝试采用3.5D玻璃,也就是俗称的“瀑布屏”。华为Mate40系列,就采用了瀑布屏设计(苹果还未采用)。不过,这只是部分机型的差异化选择,能否成为主流尚不确定,未来还需要继续跟踪。

图:2D/2.5D/3D玻璃渗透率 来源:国盛证券

目前,玻璃盖板的均价为28元/左右(根据蓝思科技收入倒算)。至2029年,我们假设3D玻璃的渗透率达到76%(2D玻璃2015年水平),价格降至50元(考虑到可能更高端玻璃,价格较机构预测略有上调);2.5D玻璃的渗透率降至24%,价格降至20元。据此计算,玻璃盖板的均价为43元左右(76%*50+24%*20=43)。

至此,量和价两方面均已预测完毕,据此可以估算出2020年玻璃盖板整体市场规模约为565.69亿元,到2029年将增长至1124.02亿元的规模,年复合增速为7.11%。

评论区